Рынок систем поддержки операционной деятельности телеком-операторов (OSS/BSS) стоит перед серьезными вызовами. Новые бизнес-модели в телекоме появляются каждый месяц, в то время как внедрение операторских сервисов может достигать двух лет. В итоге многие операторы просто не успевают за быстро меняющимся миром. Сокращение сроков вывода на рынок новых услуг, их разнообразие, бандлирование, раздельная тарификация – все это возможно за счет придания системам большей гибкости и взаимосвязанности.

Функциональность OSS-решений, больше ориентированных на технологии, и BSS, фокусирующихся на бизнес-вопросах, часто пересекается и взаимопроникает, поэтому на рынке существует множество интегрированных систем. В связи с этим, для обозначения общего рынка употребляется аббревиатура OSS/BSS. Стандартизацией систем OSS/BSS и разработкой концепций их дальнейшего развития на международном уровне занимается TeleManagement Forum.

Российский рынок отличает три ключевых и во многом противоречивых черты:

• все возрастающая тенденция к внедрению в крупных компаниях дорогих и мощных промышленных решений зарубежных вендоров;

• стремление крупнейших холдингов отдать разработку и внедрение в руки партнеров;

• сохранение значительной доли OSS/BSS-решений собственной разработки.

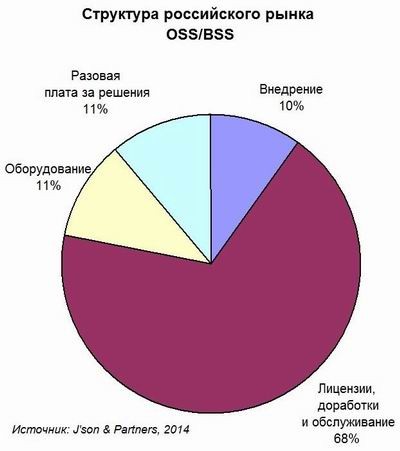

По оценкам J’son & Partners Consulting, общий ежегодный объем российского рынка телекоммуникационных OSS/BSS-решений приближается к 1 млрд долл. Однако существенная его часть, доходящая до 200-300 млн долл., составляет относительно закрытую часть рынка. Она формируется из услуг партнерских разработчиков и интеграторов, фактически оставаясь внутренними разработками самих операторов. Таким образом, доступная часть российского рынка телекоммуникационного ПО, на которую могут претендовать западные и часть российских вендоров в открытой конкурентной борьбе, составляет около 750 млн долл. Важно отметить, что две трети из них приходятся на операционные расходы, а ежегодный объем закупок новых OSS/BSS-решений российскими операторами не превышает 240 млн долл. Если убрать из этого объема стоимость оборудования (до 30%) и проектных внедрений (еще 35%), то на вендорские продажи собственно телекоммуникационного ПО приходится лишь около 55 млн долл. Именно в такую цифру консультанты J’son & Partners оценивают ежегодный объем продаваемых OSS/BSS-решений для телекоммуникационных операторов в России.

.jpg)

Факторы развития

Если говорить об общей структуре российского рынка телекоммуникационного ПО, то сегмент BSS охватывает около 70%, а сегмент OSS – 30% рынка. При этом, около 80% рынка в денежном выражении приходится на операторов «большой четверки» (МТС, «ВымпелКом», «МегаФон», «Ростелеком»), в то время как оставшиеся 20% делят между собой средние и малые телеком-операторы.

Что касается наиболее востребованных российскими операторами систем, то в сегменте BSS первостепенное значение для них имеют системы биллинга и CRM. Важнейшими и наиболее востребованными OSS-модулями являются системы управления сетью (Network Management), включая все инструменты планирования и оптимизации сети. Оставшуюся долю рынка занимают системы мониторинга производительности, а также растущий в настоящее время сегмент управления качеством обслуживания.

Ключевым фактором роста российского рынка OSS/BSS является рост мобильного доступа в Интернет, а также новых перспективных рыночных сегментов – к примеру, межмашинного взаимодействия (М2М) или аналитики на основе Больших Данных. Именно с этим связано сохранение у операторов «большой тройки» потребности в постоянной модернизации существующих OSS/BSS решений и закупке новых. Кроме того, объединенный Т2 РТК Холдинг, вобрав в себя мобильные активы «Ростелеком» и Tele2 Russia, остается перспективным «окном возможностей» для вендоров OSS/BSS. Известно, что новый оператор в течение ближайших лет планирует унифицировать свои бизнес-процессы на базе общей ИТ- и телеком-инфраструктуры.

Сдерживающим фактором развития рынка является большое число устаревших ИТ-систем различных производителей, которые необходимо поддерживать. По оценкам аналитиков, каждый из крупных операторов сегодня имеет 100-300 различных OSS-систем и 50-200 BSS-систем. Такой «зоопарк» систем тормозит процесс развития, поскольку время и стоимость внедрения новых продуктов значительно возрастают за счет дополнительной интеграции и доработок.

Еще один сдерживающий фактор связан с кадровыми проблемами. Так, средний срок работы на посту ИТ-директора в крупнейших операторах в России в последнее время не превышает полутора-двух лет, в связи с чем часто ИТ-директора не берутся за сложные долгосрочные проекты, предпочитая реализацию ряда более коротких проектов.

Конкурентный ландшафт

Как правило, важным достоинством российских разработчиков OSS/BSS является узкая специализация на каком-либо направлении, и в особенности на биллинге. Это не дает им возможность принимать участие в тендерах на поставки OSS-решений, но с учетом стремления российских операторов быть независимыми от решений одного ИТ-поставщика, это не является критическим недостатком. В итоге российский биллинг прочно вписался в экосистему отечественных операторов. Этому способствует как географическая близость российских разработчиков, так и понимание специфики ведения бизнеса в России и знание всех законодательных требований. Кроме того, российские разработки часто более доступны по цене по сравнению с западными аналогами.

Сильной стороной западных вендоров является широкое портфолио решений всего стека OSS/BSS. Данные компании имеют широкое мировое присутствие и сотни заказчиков в различных странах мира, что дает возможность обобщения их опыта и совершенствования продуктов. Кроме того, ведущие мировые вендоры обладают стабильными финансовым положением и способны вкладывать в разработку значительные средства.

По прогнозам J’son & Partners, в период 2014-2017 годов прорывными направлениями развития рынка телекоммуникационных OSS/BSS-решений в России станут концепции программно-определяемых сетей (Software Defined Network, SDN) и виртуализации сетевых функций (Network Function Virtualization, NFV), автоматизация перспективного направления M2M, а также рост потребности у российских операторов в монетизации данных о клиентах.

.jpg)