В бумажнике обычного гражданина можно найти и дебетовые, и кредитные, и дисконтные карты. Банкоматы расположены в пределах видимости, а любой мало-мальски пристойный магазин с радостью примет оплату электронными деньгами. Финансовые операции в Интернете с использованием наличных — нонсенс: сетевые ресурсы принимают либо виртуальные денежные знаки, либо оплату кредитной картой.

В бумажнике обычного гражданина можно найти и дебетовые, и кредитные, и дисконтные карты. Банкоматы расположены в пределах видимости, а любой мало-мальски пристойный магазин с радостью примет оплату электронными деньгами. Финансовые операции в Интернете с использованием наличных — нонсенс: сетевые ресурсы принимают либо виртуальные денежные знаки, либо оплату кредитной картой.

апомним, что в настоящее время электронными деньгами можно оплатить массу вещей: разные товары (в том числе ПО) в Интернет-магазинах, услуги хостинга, билеты на различные виды транспорта, счета за коммунальные услуги, забронированные гостиничные номера, телефонию, Интернет и многое другое. В конце концов, покупку подарков никто не отменял. Большинство продавцов и поставщиков услуг принимают к оплате не только так называемые «титульные знаки» электронных платежных систем (например, валюту Webmoney и «Яндекс.Деньги»), но и средства, которыми можно распоряжаться, пользуясь кредитной или дебетовой картой. Учтите, не все карты годятся для оплаты в Интернете.

Электронная форма расчетов, давно ставшая обыденностью за границей, в наших условиях пока еще не столь распространена. Во-первых, сказывается недоверие граждан, далеких от новинок современных технологий, к электронным платежным системам. Действия с обезличенными «титульными знаками» кажутся им в лучшем случае дополнительным бременем. В самом деле, манипуляции с сертификатами безопасности для работы в веб-интерфейсе Webmoney ввергают в уныние даже продвинутых пользователей. В конце концов, большинство российских бизнесменов привыкли доверять реальным денежным знакам.

Во-вторых, не каждый ресурс принимает «титульные знаки» всех российских электронных платежных систем, а конвертация электронной валюты отнимает не только время, но и деньги, которые нужно заплатить за услугу обмена. Да и с банковскими картами не все гладко: не каждая организация и фирма принимает такие платежи, равно как не все граждане владеют «кредитками». Те же, кто имеет пластиковую карту, зачастую опасаются совершать платежи в Интернете, наслушавшись разного рода «страшилок» о краже персональных данных. Попробуем разобраться в механизме сетевой оплаты банковскими картами.

В самом общем случае процесс оплаты происходит следующим образом. После оформления заказа на сайте вы будете перенаправлены на один из серверов, имеющий все необходимые лицензии и сертификаты на проведение платежей в Интернете (один из таких серверов — ASSIST, www.assist.ru). На сервере нужно указать данные карты. Обратите внимание, что традиционный ПИН-код, указываемый в банкоматах и считывающих устройствах, вводить не нужно.

Зато непременно потребуется указать коды CVV2 (Card Verification Value 2) для карт VISA или CVC2 (Card Verification Code) для Master Card. Эти коды были придуманы для уменьшения риска при транзакциях в Сети.

Сразу развеем первое опасение: передача данных происходит в защищенном режиме, полностью исключающем возможность перехвата реквизитов карты. Для защиты от несанкционированного доступа на этапе передачи данных от покупателя на сервер используется протокол SSL 3.0 (128-бит сертификат сервера, который вы при желании можете проверить, выдает компания Verisign, www.verisign.com/ssl/).

Второе опасение касается того, что продавцы якобы хранят реквизиты банковских карт. В теории продавец не может получить информацию о «кредитке» поскольку поступившие конфиденциальные данные обрабатываются в процессинговом центре (о неприятных исключениях см. ниже).

К слову, большинство российских банков-эмитентов (занимающихся выпуском банковских карт и открытием счетов) создает собственные процессинговые центры — структурные подразделения, осуществляющие информационное и технологическое взаимодействие между участниками расчетов и проводящие внутрибанковскую обработку операций с пластиковыми картами.

После подтверждения авторизации банк резервирует необходимую сумму, присваивая ей статус «ожидания оплаты» (это происходит при любой «карточной» покупке). На данном этапе еще можно отменить заказ. Списание средств с карты произойдет либо при окончательном подтверждении покупки (о чем вас непременно уведомят), либо при выкупе товара у продавца на месте (например, при выписке транспортного билета или ваучера на проживание в гостинице).

Повторим, что такой процесс оплаты с помощью «кредитки» происходит лишь в общем случае. На деле же ситуация может варьировать. Так, после авторизации кредитной карты в электронной платежной системе PayPal (см. врезку на стр. 70) достаточно подтвердить свое намерение о покупке и перейти в свой аккаунт на www.paypal.com. Используя банковскую карту, авторизованную в PayPal, вам не потребуется каждый раз вводить ее реквизиты, а время, потраченное на оформление заказа, ощутимо уменьшится.

Другой нюанс касается взаимодействия банка-эмитента и банка-эквайра (от англ. Acquiring bank), обеспечивающего прием кредитных карт к оплате. Зачастую один и тот же банк может выступать в обеих ипостасях. При оплате в Интернете информация с кредитной карты в форме запроса передается в банк-эквайр, обслуживающий финансовые интересы продавца. Затем сведения поступят в банк-эмитент, выясняющий достоверность информации о карте и ее владельце, а также наличие средств на карточном счете, после чего по результатам проверки либо дает добро, либо отказывает в оплате. Понятно, что положительный ответ банка-эмитента служит гарантией того, что банк-эквайр получит деньги от покупателя и перечислит их на счет продавца.

Мы полагаем, что краткий «курс анатомии» эмитента вкупе с эквайром поможет разобраться в мнимых и реальных угрозах, которым подвергается владелец кредитной карты. Стараниями разработчиков ПО для компьютерной безопасности практически любой пользователь наслышан о возможности кражи реквизитов кредитки. Такая опасность вполне реальна, причем информацию о банковской карте могут похитить не только с вашего компьютера.

К сожалению, некоторые интернет-магазины хранят базы данных о кредитных картах на своих серверах. Наш соотечественник Максим Иваньков умудрился заполучить данные о 300 тыс. «кредиток» в сетевом магазине CD Universe. После того. как владельцы магазина отказались уплатить выкуп (ни много ни мало 100 тыс. долл.), информация о картах появилась в свободном доступе.

Не застрахованы от вторжения и более крупные организации. Например, была взломана система защиты компании Data Processors International, результатом чего стала кража данных о примерно 8 млн. банковских карт, принадлежащих ведущим международным платежным системам.

Еще один печальный случай связан с американской компанией TJX, одним из самых крупных центров по обработке транзакций с пластиковыми картами, — «налево» ушли данные о 45 млн. «кредиток».

Впрочем, следует отметить более приятные моменты. Как ни странно, но владелец банковской карты при краже данных менее всего подвержен убыткам, и вот почему. Если имело место мошенничество при приобретении товара в обычном магазине, то ответственность возлагается на банк-эмитент, и тот обязан вернуть облапошенному покупателю деньги, списанные с карты (таковы правила международных платежных систем). В интернет-торговле расклад иной: ответственность за мошеннические транзакции несет банк-эквайр. И не нужно ему сочувствовать: этот банк с легкостью переложит финансовое бремя на продавца и, как говорится, останется при своих. Удивительно, но самым незащищенным звеном в системе интернет-торговли является продавец, ведь именно за его счет и будут возмещаться убытки владельцу кредитной карты (занудливые выяснения отношений сторон оставим за рамками статьи). Ко всему прочему злоумышленникам нужно постараться, чтобы вывести деньги с карточного счета в безопасное место.

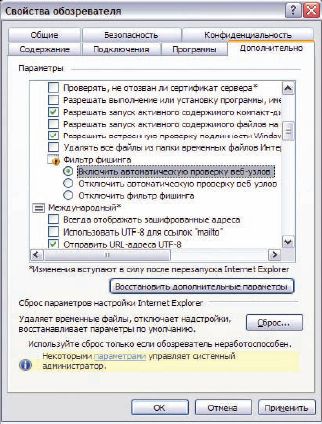

Еще одна опасность — фишинг. Похитители заманивают владельца карты на веб-страницу, дизайн которой полностью соответствует внешнему виду легитимного банковского сайта. Доверчивому пользователю предлагают указать реквизиты пластиковой карты якобы для технических банковских операций. Ни один банк не станет рассылать письма с предложениями перейти на некую страницу и сообщить приватную информацию. Для борьбы с такой напастью не нужно устанавливать специальные программы, вполне достаточно здравого смысла и фильтра фишинга в браузере.

Коль скоро вы прибегаете к оплате банковской картой в Сети, рекомендуем воспользоваться виртуальной «кредиткой». Ее легко получить в любом солидном банке. Такая карта, предназначенная исключительно для сетевых расчетов, обеспечит полную безопасность транзакций, поскольку номера виртуальных «кредиток» выделены в специальную группу. Кстати, банк не рекомендует перечислять на виртуальный карточный счет больше средств, чем планируется отдать продавцу, и уж тем более нет смысла использовать такую карту, чтобы копить средства.

Если же невозможно получить виртуальную карту, советуем держать на карточном счете небольшую сумму, достаточную для приобретения товара, или пополнять пустой счет непосредственно перед сетевыми расчетами.

Оборотная сторона PayPal

Безоговорочный лидер среди зарубежных платежных систем PayPal (www.paypal.com) — дочерняя компания знаменитого интернет-аукциона eBay. В настоящий момент в ней к оплате принимаются фунты стерлингов, евро, йена, а также канадские, австралийские и американские доллары.

Ввод и вывод электронных денег возможны только посредством кредитных карт или чеков; в российских условиях помогут цифровые «обменники» (вот только размер комиссии таких ресурсов нельзя назвать гуманным). Единственное утешение — все платежи в PayPal свободны от комиссионной дани.

Регистрация аккаунта и операции с электронной наличностью чрезвычайно просты: в PayPal отсутствуют номера электронных кошельков (как, например, в Webmoney), используется лишь e-mail. Для основных операций вполне достаточно пунктов меню Send Money («Отправить деньги») и Request Money («Получить деньги») в веб-интерфейсе. Пользователь волен перевести свои электронные средства на кредитную карту (Withdraw > Withdraw funds to your card), но за такую процедуру нужно заплатить 2 евро.

Более того, клиенты PayPal могут переводить валюту гражданам, не имеющим аккаунта в этой системе. Все очень просто: указывается электронный почтовый адрес респондента, куда будет выслано извещение с ссылкой на определенную страницу веб-сайта. А дальше — дело техники. В системе предусмотрен механизм верификации: пользователь обязан подтвердить свою платежеспособность реквизитами кредитной карты. В противном случае денежные операции будут ограничены лимитом в 100 евро.

Однако у каждой медали есть оборотная сторона: зайдите на www.paypalsucks.com и paypalwarning.com и почитайте жалобы клиентов PayPal, касающиеся форменного беспредела администрации. Нередко без объяснения причин замораживаются электронные кошельки, а то и вовсе ликвидируются счета со всеми имеющимися средствами. Причем такой произвол достиг критических размеров. Отыскать на сайте телефонный номер, по которому можно связаться с администрацией, невозможно. Знающие люди утверждают, что это делается вполне осознанно.

Если вам понадобятся услуги PayPal, откройте счет, переведите нужное количество валюты и ни центом больше, оплатите покупку и живите спокойно. Если счет и закроют, то потеря нулевого остатка никого не огорчит.

Чтобы покупка подарков к празднику не испортила вам настроение, следует соблюдать простые правила безопасности:

-

выполняйте рекомендации своего банка-эмитента;

-

при оплате в реальной жизни не передавайте кредитную карту в руки продавца;

-

для интернет-покупок используйте виртуальную кредитку;

-

установите пакет программ для безопасности компьютера.

Так, до недавнего времени Сбербанк РФ не поддерживал технологию Verified by Visa, используемую многими платежными системами. А значит, расплачиваться картами Сбербанка можно было не во всех Интернет-магазинах. Механизм Verified by Visa подразумевает идентификацию личности держателя карты путем простой процедуры проверки: владельцу необходимо один раз зарегистрировать карту и создать собственный пароль для ее защиты. После этого при оплате интернет-покупок не придется каждый раз вводить номер карты, достаточно будет указать лишь пароль.